「儲かる保険があるよ!」と甘い誘惑に駆られている新隊員はいませんか?

陸士、陸曹に限らず言葉巧みに美味しい話を持ち掛けられて悩んでいないでしょうか?

実はこの記事で紹介する保険に入ると「大損」してしまう保険である可能性が高いのです!

なぜなら、実際に運用をした結果をまとめた書籍などで、統計的に損をする可能性が高いと結果がでています。

この記事では、保険の中でも危険とも言える損をする可能性の高い保険を3つ紹介します。

甘い言葉をそのまま信頼せず、自分で考える力をつけましょう!

オフショア保険を正しく知ろう!

オフショア保険とは?

オフショア保険とは、生命保険を海外の会社、海外の口座で加入する商品のことです。

特に、課税に関して日本よりも規制の低い国や、金利の高い国で生命保険商品を運用することで高い利回りを確保する狙いがあります。

メリット

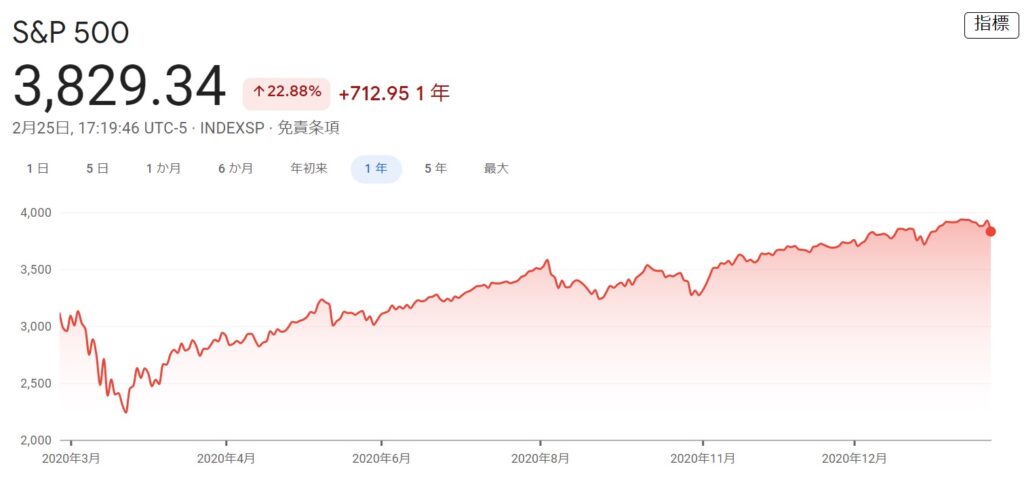

運用されている商品自体は、S&P500などの世界的に有名な指数を使い、その国の金利や税制優遇の制度を活用することによって、通常よりも高い利回りを確保します。

日本の生命保険会社は、基本的に日本国債を運用しているので、その利回りと比べれば利率が高くなるのは当然とも言えます!

デメリット

オフショア保険には、一般的に言われていないデメリットがたくさんあります。

ひとつずつ紹介していきましょう。

投資信託なのか保険なのか法律上曖昧

日本で生命保険に入った場合、貰える生命保険には所得税や相続税がかかります。

同じように、投資信託の場合は利益に対して20%(復興特別税除く)が課税されます。

では、オフショア保険の場合はどちらの課税対象なのでしょうか?

答えは専門家の間でも「よくわからない」だそうです。

資産を安定して運用する要素の一つに、安全性が必要です。

法律的に不安定な資産に、大事なお金を預けることをどう思いますか?

節税効果はない

海外で運用する資産であるオフショア保険ですが、実際に満期になったり解約をした場合にかかる税金はしっかりと徴収されることになります。

OECD(経済協力開発機構)の協定であるCRS(共通報告基準)やFATCA(米国の外国口座税務コンプライアンス法)と言うものがあります。

外国同士が口座の情報などを共有する仕組みが出来ており、オフショア保険だからと特別な節税が出来ると言うことはありません。

生命保険として認められた場合は、生命保険控除の対象になる可能性はありますが、その掛け率は非常に小さいものになるため、実質的な減税効果は少ないのです。

IFA(代理店)の存在

オフショア保険における、最大の問題であり難関がIFA(代理店)の存在です。

1 英語

オフショア保険は海外で運用される資産です。

実際の業務上のやりとりは英語や現地語で行われています。

何かしらのトラブルが起きた場合、本来ならばIFA(代理店)がそのトラブル解消の手助けをしてくれるはずなのですが、中には商品を売りつけるだけ売りつけて雲隠れしてしまう業者もあるのです。

IFA(代理店)がやってくれないオフショア保険の解約や条件変更などは、すべて自力で行う必要が出てきます。

「法律の壁」と「言語の壁」

この2つを乗り越えて円満にトラブルを解決できる人は少ないでしょう。

2 手数料

IFAやブローカーに支払う手数料は、その他の優良商品に比べるとものすごく高額です。

ブローカーの中には、英語通訳手数料等の事務手数料を上乗せしているところもあり、ほとんど利益が出にくいシステムになってしまっています。

| 銘柄 | オフショア保険 (初期口座手数料) | eMAXISSlim 米国株式 | eMAXISSlim 全世界株式 |

|---|---|---|---|

| 手数料 | 6% | 0.0968% | 0.1144% |

この比較を見るだけでも、利益が到底でる商品であるとは思えないことがわかるでしょう。

3 ブローカーへの信頼度

一言で言えば、ブローカーの信頼度はありません!

保険商品そのものは合法的に運用されている商品ですが、その商品を紹介してくるブローカーについては、かなり怪しい存在であると言わざるをえません。

実際に、契約させるだけさせて姿を消したブローカーの実害も発生しています。

また、ブローカーやIFAへの報酬に対する説明が、基本的に不透明であることが問題です。

どれだけの資金を実際に運用しているのかが分からないために、途中でどれだけ資金を中抜きされていても気づくことができないのです。

ポンジスキーム詐欺の可能性も考える必要があります。

4 現地の政治的な情勢

資産運用している現地では、様々な政治事情によって安全に資産運用し続ける保証はありません。

このデメリットを持ち出した上で「完全に元本保証いたします!」と言うブローカーが居たら十分に怪しみましょう。

ひとつの企業が、政治情勢を完全にカバーできるほどの力を持っていないと考えるのが普通です。

運用商品がすべてひっくり返るような状況で、元本を保証できる財源があると思うでしょうか?

5 利益の仕組みが不透明

S&P500やダウなどの指数を使用している商品であるのに、そのリターンが明らかに指数のリターン率を超えている商品も中にはあります。

手数料やコストがかかるはずの商品が、どのようにしてその高利回りを獲得しているのか、日本の一個人が調べることは非常に難しいと言えます。

あまりに美味しすぎる話には裏がある、と疑ってかかる方が自然です。

ドル建て保険を正しく知ろう!

ドル建て保険とは?

生命保険や年金保険の積立や支払いは、通常は日本円で行うことが多いと思います。

その日本円で行っている取引を、外国通貨であるドルで行うことをドル建て保険と言います!

受け取る生命保険金や、年金もドルで受け取ることになるのが大きな特徴です。

メリット

ドル建て保険に入る上で、どんなメリットがあるのでしょうか?

代表的な要素を見て行きましょう。

補償がある

メリット、と言うと少し違和感があるかもしれませんが、資産運用をしている商品であるにもかかわらず、いざと言う時の補償がついていることはメリットと言えるでしょう。

資産を少しでも良いから増やしつつ、その上で保障を手厚くしていきたい人にとっては、セットになっている商品は、これ1つ入れば分かりやすいと言うメリットがあります。

為替差益

ドルで積み立ててドルで受け取ると言うことは、ドルと円の為替差で得をすることがあります。

1ドル=100円の時に積立をした保険が、1ドル=120円の時に保険金を受け取った場合、単純に20%も保険金が得をしたことになります。

デメリット

ドル建て保険で言われている、代表的なデメリットは次のとおりになります。

1 補償が弱い

補償の内容が限定的な商品が多く、同じ生命保険でも掛捨て型の保険とくらべると、その内容に満足が行くことは少ないでしょう。

少ない補償をカバーするためには、さらに他の保険に入るよりほかありません。

いくつもの商品を購入すると、その数だけ手数料がかかりますので、さらに掛捨て保険との格差は開くばかりなのです。

2 為替差損

デメリットとしては、1ドル=100円の時に積立をした商品が1ドル=80円になった時の保険金は、単純に20%もの損をしています。

為替差損を回避する方法として、円ではなくドルのまま支払いをしたり、あるいは商品を保持し続けることを提案されるでしょう。

保険商品が必要な時は、今すぐにそのお金が円でほしい状況です。

為替差損は素直に受け取るよりほかない状況に追い込まれるでしょう。

3 手数料が高い

基本的に販売員の方が口にする保険の利回りは、表面利回りと言って手数料などを全く考慮していない、元本に対してのみ掛けられている利率のことを言っています。

実際は人件費や、資産の運用手数料などが掛かりますので、外国債券などを運用している商品なのであれば自分で運用した方が手数料分、保険会社よりも利益を受け取ることができてしまいます。

変額保険を正しく知ろう!

変額保険とは、保険会社が購入者に代わり金融資産を運用し、その実績の結果によって、満期時の解約返戻金や保険金が増減する保険のことです。

メリット

勧められることの多くなってきた変額保険ですが、どんなメリットがあるのでしょうか?

考えられる要素を見て行きましょう。

1 運用成績

運用成績とはつまり、保険会社が金融資産を買ったり売ったりした結果、プラスが出た場合、解約返戻金や保険金も増えると言うことになります。

この仕組みについては、積立投信やインデックス投信と全く一緒になりますので、仕組みそのものは信用が置けるものだと言えるでしょう。

インデックス投信が気になる方は、↓の記事を参考にしてみてください。

デメリット

解約におけるトラブルが多い、変額保険のデメリットを紹介していましょう。

運用成績

運用成績によって、変動保険金は増減します。将来、返戻金を受け取る時に元本割れを起こす可能性があります。

また、運用成績のデメリットをカバーするために、基本保険金が保障されてはいます。

保障の分、企業側の取り分が少なくなるので、手数料が高くなってしまうのです。

手数料が高い

変額保険にて運用している商品は、積立投信を行っている証券会社の商品です。

優良な商品として知られる「eMAXIS Slim 米国株式(S&P500)」などは、信託手数料が0.0968%と、かなりコストを低く抑えられています。

一方、変額保険は証券会社との間に保険会社が挟まることで、保険会社に対する手数料も支払うことになり、結果的には手数料が増えてしまいます。

また、最低保障額が設けられていると言うことは、保険会社にとっては痛手となりますので、それを補うための利率を設定するのは当然です。

商品を自分でも買える

先ほど、例に挙げた「eMAXIS Slim 米国株式(S&P500)」のような、優良な投資商品と言うのは、証券口座があれば誰でも購入ができます。

特に最近は、証券口座を開くハードルも低くなっているので自分の手で資産を運用されることを当ブログではおススメしています。

まとめ

- 手数料(コスト)の安い方を使う

- 保険は保険、投資は投資専門の商品がコストが安い

紹介した3つの保険に関しては、それなりの知識を身につけなければ簡単に損をしてしまうことになるので注意しましょう。

新隊員や若年隊員は、保険の営業をバシバシかけられるとは思いますが、あれもこれもと入って保険貧乏にならないように気をつけたいですね。

インフルエンザになると、数十万円の保険が入るよ! なんて、甘い罠に引っかからないように一緒に勉強していきましょう。